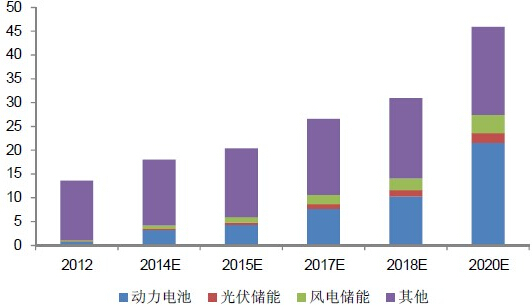

2012年全球碳酸锂需求仅约13.6万吨,其中动力电池用碳酸锂需求约0.8万吨,在总需求中的占比仅约6%。随着2014年开始全球新能源汽车将加快放量,将带动全球碳酸锂需求的快速增长。预计到2015年全球碳酸锂需求将达约20万吨,增量将主要来自于动力锂电池(预计动力锂电池对碳酸锂需求达约4万吨,占比约20%);至2020年,预计碳酸锂总需求达约46万吨,届时动力电池用碳酸锂需求将接近20万吨,占比则将超过40%。

图表1:2012-2020年全球碳酸锂需求及预测(万吨)

对国内外主要锂盐生产商的产能进行了统计。短期来看,预计到2015年全球锂盐产能将达约44万吨,远高于2015年全球约20万吨的碳酸锂总需求。而到2020年,若全球锂盐产能无显著增加,届时对应全球46万吨的总需求,产能将略偏紧。另需说明的是,由于资源品位不同、自然环境差异,以及开发工艺试验等都存在不确定性,导致现有锂盐产能并不能完全转化为动力电池用锂盐产量,实际动力电池用碳酸锂可能会相对偏紧。

从竞争格局来看,全球锂盐行业呈高度垄断态势,前四大厂商Talison、SQM、Rockwood、FMC合计占据了全球锂资源市场约65%的份额。国内来看,天齐锂业、赣锋锂业占据龙头地位,国内市占率分别达约20%和10%。

正极材料是锂电池的四大材料之一,约占电池成本的20-30%,是决定电池安全、性能、成本和寿命的关键材料。

2013年我国正极材料产量约4.6万吨。未来在动力电池需求的拉动下,锂电池正极材料仍将有巨大增长潜力。根据我们在上文中的测算,预计2015年我国动力电池对正极材料的需求将达约1.6万吨,预计正极材料总需求约6.6万吨;而至2020年我国动力电池用正极材料需求将达约8万吨,正极材料总需求达约16万吨。

锂电池正极材料主要有磷酸铁锂、锰酸锂、三元材料、钴酸锂等不同选择,不同材料选择主要考虑的是比容量(或能量密度)、价格和安全性等因素。目前,国内动力锂电池正极材料主要选择磷酸铁锂,国外则主要选择锰酸锂和三元材料。美国新能源汽车新贵Tesla旗下首款车型Roadster使用的是18650钴酸锂电池,但其第二款量产车型ModelS使用的是松下定制的三元材料电池。

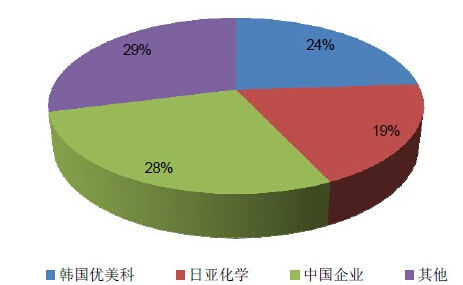

从全球市场的竞争格局来看,目前锂电正极材料厂商主要集中于日本、韩国和中国。其中,韩国优美科占据全球第一位置,份额约24%,日本日亚化学排名第二,份额接近20%。国内正极材料企业约占全球份额的28%左右。但从技术水平上来看,日本和韩国的企业相比国内企业具有较强优势。国内企业虽然在全球正极材料的总体份额较高,但主要是为消费电子锂电池进行供货,产品定位相对低端、同质化较为严重。

图表2:全球锂电池正极材料竞争格局(2011)

目前全国正极材料总产能约9.4万吨,而2013年我国正极材料总产量仅约4.6万吨,目前总产能约为13年总产量的2倍,产能过剩较为严重。短期来看,预计2015年我国正极材料总需求将达约6.6万吨,对应9.4万吨的总产能仍然供过于求;至2020年,国内动力锂电池对正极材料需求将达约8万吨,正极材料总需求将达约16万吨,若后续正极材料产能无明显扩张,供需矛盾或将缓解。

从国内正极市场竞争格局来看,行业格局较为分散,主要生产企业包括湖南杉杉、当升科技、青岛乾运、宁波金和、北大先行、天津斯特兰、天津巴莫、湖南瑞祥等20多家企业,且大部分企业规模相近,份额均在5%左右。其中,湖南杉杉和当升科技是规模、实力相对较强的企业,两家企业市场份额分别约13%和9%。<

来源:互联网

http:www.cps800.com/news/2014-8/2014811135651.html